青达环保上市首日涨135% IPO募2.5亿中泰证券赚0.

中国经济网北京,7月16日?今日,青岛达能环保设备股份有限公司(以下简称“青大环保”?.SH)在上海证券交易所科创板挂牌上市。截至今日收盘,青大环保报24.83元,增长134.91%,成交4.1亿元,成交率72.22%,总市值23.51亿元。

青大环保深耕节能环保行业,通过加强技术研发,为客户提供全方位的节能环保解决方案。

青大环保控股股东、实际控制人为王勇。王勇直接持有本公司股份1,637.11万股,占本次发行后公司总股本的17.29%;通过青岛顺和荣达间接控制本公司223.88万股股份,占本次发行后公司总股本的2.36%;刘延辉、一致行动人、张连海、朱军礼、姜瑜间接控制本公司1,260.21万股股份,占本次发行后公司总股本的13.31%。王勇直接和间接控制公司32.96%的表决权,是公司的实际控制人。

青大环保于2020年12月8日召开第一次会议,科创板上市委员会现场询问青大环保情况如下: 发行人代表: (1)说明与竞争对手相比,发行人在矿渣节能环保处理系统业务中的核心竞争力;行业特点和市场需求说明了保持持续盈利能力和业务稳定发展的措施。请主办方代表发表明确意见。

青大环保在上海证券交易所科创板挂牌上市。本次发行股份数量为2367.0万股,占本次发行后总股本的25%。发行价为每股人民币10.57元。保荐机构为中福泰证券股份有限公司,保荐代表人为王飞、齐秀超。青大环保本次募集资金总额为2.5亿元,实际募集资金净额为2亿元。

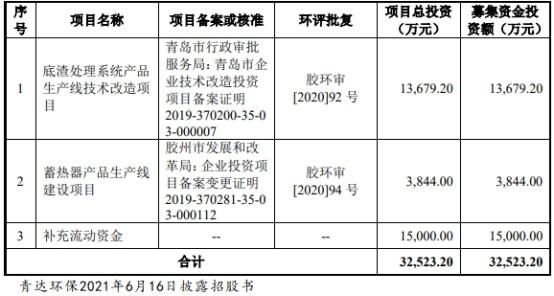

青大环保最终募集资金净额比原计划少1.25亿元。根据青大环保2021年6月16日披露的招股说明书,公司拟募集资金3.25亿元,用于“底渣处理系统产品生产线技术改造项目”、“建设蓄热器产品生产线项目”、“补充营运资金”。

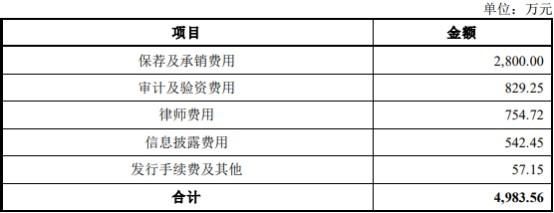

青大环保IPO成本为4983.56万元,其中保荐人中泰证券获得保荐和承销费2800万元,荣成会计师事务所收取审计验资费829.25万元,北京海润天瑞律师事务所收取律师费754.72万元。

青大环保IPO成本为4983.56万元,其中保荐人中泰证券获得保荐和承销费2800万元,荣成会计师事务所收取审计验资费829.25万元,北京海润天瑞律师事务所收取律师费754.72万元。

青大环保对本次发行的战略配售由保荐机构后续投资组成,无特殊情况高级管理层核心员工的资产 管理计划和其他战略投资者安排。发起人的全资子公司中泰创业投资(深圳)有限公司获得清大环保118.35万股,占本次公开发行股份总数的5.00%。限售期为24个月。

青大环保对本次发行的战略配售由保荐机构后续投资组成,无特殊情况高级管理层核心员工的资产 管理计划和其他战略投资者安排。发起人的全资子公司中泰创业投资(深圳)有限公司获得清大环保118.35万股,占本次公开发行股份总数的5.00%。限售期为24个月。